Jonathan Heath | Jaime Acosta

Recibido el 11 de julio de 2019; aceptado el 28 de agosto de 2019.

RESUMEN

En este artículo se hace una serie de reflexiones sobre los retos y logros que el Banco de México ha enfrentado en sus primeros 25 años de vida autónoma. Se detallan los elementos claves en el diseño institucional para el cumplimiento de su mandato prioritario: la estabilidad del poder adquisitivo de la moneda. En particular, se destaca la evolución de los cambios en el régimen monetario y en la instrumentación de la política monetaria para alcanzar ese fin. De igual manera, se señalan otros elementos que han sido claves en este periodo de la vida autónoma del banco central, tales como la política cambiaria, el manejo de las reservas internacionales, así como la política de rendición de cuentas y la estrategia de comunicación.

Palabras clave: Banco de México, política monetaria, banca central, independencia banco central.

Clasificación jel: E52, E58, F33.

REFLECTIONS AND PERSPECTIVES AT 25 YEARS OF THE AUTONOMY OF THE BANCO DE MÉXICO

ABSTRACT

This paper describes the challenges and achievements that Banco de México has faced during its first twenty-five years of autonomy. The paper offers some insights about key institutional features that were decisive in fulfilling the central bank’s main mandate: price stability. The article also outlines the evolution of the monetary policy framework and the central bank operations in order to achieve the central bank main goal. Similarly, other elements such as foreign exchange policy, international reserve management, accountability and communication policies are also discussed.

Key words: Banco de México, monetary policy, central banking, central bank independence.

jel Classification: E52, E58, F33.

http://dx.doi.org/10.22201/fe.01851667p.2019.310….

© 2019 Universidad Nacional Autónoma de México, Facultad de Economía. Este es un artículo Open Access bajo la licencia CC BY-NC-ND (http://creativecommons.org/licenses/by-nc-nd/4.0/).

* Los autores agradecen a Sergio Martín y a Edwin Tapia, quienes colaboraron en la elaboración de este artículo. También agradecen la invitación de Eduardo Loria para participar en el Seminario 25° Aniversario de la autonomía del Banco de México, organizado por la Facultad de Economía de la unam, 27 y 28 de noviembre del 2019.

- INTRODUCCIÓN

En este año se celebran veinticinco años de la autonomía del Banco de México, lo que constituye un avance relevante en la construcción de instituciones sólidas en México. La facultad de ejercer sus funciones y administración de forma independiente ha sido de vital importancia para el abatimiento de la inflación y evitar los conocidos efectos regresivos sobre la población. Especialmente, la autonomía ha sido una piedra angular para el desarrollo institucional de nuestro país.

En este artículo se detallan los objetivos y el diseño institucional del Banco de México bajo la autonomía. Asimismo, se describe el contexto en el que ésta se inició y sus resultados en el abatimiento de la inflación. Además, se destacan los cambios en los esquemas operativos del banco central, la evolución de su estrategia de comunicación y se consideran otros aspectos de vital importancia, como la rendición de cuentas.

La experiencia del Banco de México de contar con toda libertad para ejercer sus funciones nos muestra la necesidad de mantenerla y ejercerla con toda responsabilidad. De esta manera, se fortalece esta institución y se encuentra mejor preparada para enfrentar los retos que presenta la economía mexicana en la actualidad y en el futuro.

- LA IMPORTANCIA DE LA AUTONOMÍA DEL BANCO CENTRAL

La autonomía del banco central surgió de la necesidad de controlar la inflación de manera más efectiva. En todas las economías, el dinero es esencial al ser la unidad de medida, medio de cambio y fungir como reserva de valor. El banco central es la institución que provee el dinero a la economía mediante su política monetaria, la cual debe garantizar que se mantenga el poder adquisitivo del dinero. Con este propósito, el banco central debe propiciar un entorno adecuado de estabilidad mediante políticas de largo plazo sustentadas en principios económicos sólidos.

En contraposición, cuando el banco central está en manos del gobierno se origina un problema de inconsistencia temporal que tienen que resolver los tomadores de decisiones de la política pública. En el corto plazo, el gobierno enfrenta la necesidad permanente de financiar el fomento económico, lo cual genera una demanda de recursos de las fuentes que están a su alcance. De esta forma, existe el incentivo de utilizar a la política monetaria, mediante la creación de dinero, para realizar este financiamiento y estimular así la actividad económica. Sin embargo, en el mediano plazo el incremento de un estímulo monetario se ve reflejado en un escalamiento del nivel de precios, mejor conocido como inflación, la cual reduce el valor del dinero. La conclusión es que en el largo plazo el estímulo gubernamental no tiene un efecto sostenido en la actividad económica, pero sí un impacto en los precios, con la consecuente pérdida de valor adquisitivo.

En este contexto, la autonomía del banco central es esencial para resolver este problema. Con una autoridad monetaria autónoma que tenga un mandato muy claro se elimina el financiamiento del déficit fiscal mediante la impresión de billetes. Además, la independencia presupuestal y administrativa le da al banco central la libertad para cumplir con su objetivo principal, que es el abatimiento de la inflación.

Tomó décadas aprender la lección de evitar que los bancos centrales estuvieran controlados por los gobiernos, los cuales, atraídos por el incentivo del financiamiento fácil, usaban a las instituciones monetarias a discreción con la consecuencia de una pérdida constante del poder adquisitivo de sus monedas. Por estos motivos, desde finales de la década de 1990, se dio una serie de recomendaciones por parte de las autoridades financieras internacionales para que en los países se hicieran los cambios legales necesarios. Éstos consistieron en que los bancos centrales tuvieran un mayor grado de libertad, pero con una clara rendición de cuentas, para la ejecución de una política monetaria encaminada a preservar la estabilidad de precios. Estas reformas se consideraban esenciales para lograr el abatimiento de la inflación, lo cual fue el común denominador en muchos países en las décadas anteriores a estas reformas.

En el caso de América Latina, tras el ejemplo chileno en 1989, se aprobaron legislaciones que otorgaban una mayor autonomía a los distintos bancos centrales. De esta forma, instauraron la autonomía Argentina, Colombia, Nicaragua y Venezuela en 1992; Perú en 1993; Bolivia, Costa Rica y Paraguay en 1995; Honduras en 1996, y Guatemala y República Dominicana en 2002.[1] En este contexto, México hizo lo propio en agosto de 1993, cuando se introdujo una reforma constitucional, la cual fue complementada con la publicación de la Ley del Banco de México del 23 de diciembre de ese mismo año.

No obstante, los primeros años de la autonomía del Banco de México fueron complicados dada la situación por la que atravesaba nuestro país. Efectivamente, tan sólo a ocho días de la aprobación de la Ley del Banco de México se anunciaba un nuevo paradigma con el inicio del Tratado de Libre Comercio de México, Estados Unidos y Canadá (el primero de enero de 1995). Al mismo tiempo, estalló el conflicto armado en Chiapas. A mediados de febrero la Reserva Federal inició un ciclo alcista en su tasa de política monetaria. En menos de tres meses de haber iniciado el año y a tan sólo nueve días de que iniciara la autonomía oficial del instituto central, Luis Donaldo Colosio, el candidato presidencial del Partido Revolucionario Institucional, fue asesinado. De esta manera, el Banco de México inició su vida autónoma en el contexto de una crisis económica y política severa que nuestro país no había experimentado en décadas. El producto interno bruto (pib) experimentó una caída de 9.1% anual en el segundo trimestre de 1995[2], combinado con una inflación que aumentó de 7.1% en 1994 a 52.0% en 1995. Esta crisis conllevó la adopción de medidas de política económica significativas, especialmente hacia fines de año, cuando las reservas internacionales prácticamente se habían agotado. Algunas de ellas se consideraron inicialmente como temporales, pero con el tiempo se transformaron en cambios estructurales, como el establecimiento del régimen cambiario de libre flotación a partir del 22 de diciembre. El resultado fue que durante el arranque de su autonomía el Banco de México contaba con recursos limitados y retos gigantescos.

- EL DISEÑO DE LA AUTONOMÍA DEL BANCO DE MÉXICO

A pesar de las circunstancias difíciles de arranque, el diseño institucional de un banco central independiente fue crucial para enfrentar el escenario tan adverso de 1994-1995 y los años subsecuentes. En este diseño, la autonomía otorgada se sustenta en tres pilares básicos: el manejo de una política monetaria sin presiones externas, la autogestión administrativa y la autonomía presupuestal. Estos pilares provienen fundamentalmente de los párrafos sexto y séptimo del artículo 28 de la Constitución, que establecen que el banco central será autónomo en el ejercicio de sus funciones y en su administración, y que su objetivo prioritario será procurar la estabilidad del poder adquisitivo.

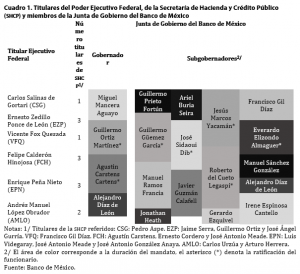

El texto constitucional establece que “el Estado tendrá un banco central que será autónomo en el ejercicio de sus funciones y en su administración”.[3] Para alcanzar este fin, la estructura de gobernanza del Banco de México se sustenta en la Junta de Gobierno, la cual está integrada por un Gobernador y cuatro subgobernadores. El proceso de selección de sus miembros es a propuesta del Ejecutivo y con ratificación del Senado de la República, o su Comisión Permanente. Se determinó que la elección de los miembros de la Junta de Gobierno fuera de manera escalonada, a fin de que el ciclo de renovación y la duración de su mandato se efectuará de manera independiente a los cambios de administración del Gobierno Federal. De igual forma, se establece que los miembros de la Junta de Gobierno sólo podrán ser removidos por causa grave y están restringidos a desempeñar otro cargo o comisión, salvo aquellos que estén en representación del Banco o que sean actividades no remuneradas establecidas en el marco jurídico. Esto se ha traducido en que la Junta de Gobierno registre una mayor estabilidad y que los encargados de la política monetaria tengan en comparación una menor rotación que la observada en el caso de los encargados de la política fiscal (véase el cuadro 1).

[1] Para más información sobre estas reformas consúltese Jácome y Vázquez (2008).

[2] En efecto, esta crisis se caracterizó por ser una recesión tan profunda que se observó una prolongada etapa de contracción en el ciclo económico. Situación que no se ha vuelto a observar desde entonces. Para contextualizar lo atípico de esta etapa en el ciclo económico mexicano véase el cuadro 3.1, pág. 41 en Heath (2012).

[3] Constitución Política de los Estados Unidos Mexicanos, artículo 28, párrafo sexto.

En el ejercicio de la autonomía hay dos aspectos de suma importancia: la autonomía presupuestaria y la rendición de cuentas a la sociedad. Ambos se han realizado con la mayor responsabilidad y transparencia. Entre las obligaciones más importantes se encuentra la comparecencia del Gobernador del Banco de México ante el Congreso cuando este último lo solicite. Estos elementos, sin duda, contribuyen a fortalecer la credibilidad del banco central en su lucha contra la inflación.

Adicionalmente, el texto constitucional en su artículo 28 menciona que “ninguna autoridad podrá ordenar al banco conceder financiamiento”. Esto asegura que el Gobierno Federal no pueda disponer de los recursos a cargo de la autoridad monetaria para su financiamiento, lo cual resuelve la inconsistencia temporal anteriormente planteada y garantiza que la política monetaria sea independiente de la política fiscal.

El texto constitucional también establece para el Banco de México que “su objetivo prioritario será procurar la estabilidad del poder adquisitivo de la moneda nacional, fortaleciendo con ello la rectoría del desarrollo nacional que corresponde al Estado”.[4] Al respecto, es importante destacar que, si bien el combate de la inflación es el mandato prioritario, esto no implica que éste sea la única consideración del Banco de México al tomar sus decisiones. De hecho, el texto constitucional establece que el Banco de México contribuirá a la rectoría del desarrollo nacional, la cual corresponde al Estado. En efecto, esta última se define en el artículo 25 constitucional en términos de “la competitividad, el fomento económico y el empleo.”[5] En este sentido, el Banco de México también considera el desarrollo económico al momento de diseñar e implementar su política monetaria. Respecto a este punto, es vital considerar que la mejor contribución que puede hacer la política monetaria al desarrollo económico es la de crear y sostener un ambiente de estabilidad de precios en el cual se faciliten las decisiones de inversión y consumo en el país.

Tanto el texto constitucional como la Ley del Banco de México le otorgan al banco central el monopolio de emisión de moneda de curso legal. En específico, en esa ley se establece en el artículo segundo que “el Banco de México tendrá por finalidad proveer a la economía del país de moneda nacional”. De esta manera, el banco central se responsabiliza, de forma exclusiva, del medio circulante, lo cual conlleva el pleno control de la conducción de la política monetaria.

Además, otra responsabilidad que se le asigna al Banco de México es promover el sano desarrollo del sistema financiero. Para ello, en el marco jurídico actual se establece que el banco central es una autoridad financiera, a la cual, junto con otras instituciones del Estado mexicano, se le dan las facultades regulatorias para alcanzar ese fin.

Finalmente, al Banco de México se le encomienda “propiciar el buen funcionamiento de los sistemas de pagos”.[6] Esta función se deriva del hecho de que el banco central, al tener el monopolio de la emisión de la moneda legal, debe garantizar también que la moneda sea un medio efectivo de cambio.

- EL MANDATO PRIORITARIO: EL COMBATE A LA INFLACIÓN

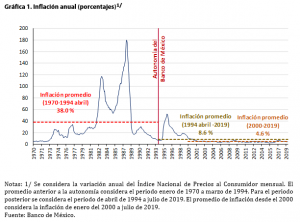

La evaluación de los resultados de la autonomía del Banco de México para alcanzar su objetivo prioritario debe fundamentarse en su desempeño en el abatimiento de la inflación. Para ello, si se compara la evolución de la inflación en casi medio siglo se observan dos dinámicas completamente distintas (véase la gráfica 1). La primera de ellas, en los veinticinco años que precedieron a la autonomía, de enero de 1970 a abril de 1994, se observa que la inflación mensual promedio fue de 38%, la cual presenta, además, un comportamiento explosivo en algunos momentos. Por ejemplo, en 1983 con una tasa cercana al 120% o en 1988 con una tasa de casi 180%. Durante este periodo la inflación registró niveles de dos dígitos por casi 20 años ininterrumpidos, de junio de 1973 a mayo de 1993. La segunda dinámica se observa a partir de la autonomía del Banco de México a la actualidad, con un cambio drástico y estructural, donde la inflación mensual promedió 8.6%. Es más, si se excluye el periodo del arranque difícil y la subsecuente estabilización en el periodo 1994-2000, la inflación ha tenido un promedio de 4.6% a la fecha.

[4] Constitución Política de los Estados Unidos Mexicanos, artículo 28, párrafo sexto.

[5] Constitución Política de los Estados Unidos Mexicanos, artículo 25, párrafo primero. Para una exposición más detallada de este argumento véase Heath (2019).

[6] Ley del Banco de México, artículo segundo.

El abatimiento de la inflación es el beneficio más evidente de la autonomía, resultado que se ha observado en México y en otros países en donde se le otorgó la autonomía a la autoridad monetaria (véase Jácome y Vázquez, 2008). La consecución de esta meta ha tenido beneficios para la población en general, dado que la inflación, por su carácter regresivo, afecta a los sectores más desfavorecidos.

- EVOLUCIÓN DEL MARCO CONCEPTUAL DE LA POLÍTICA MONETARIA

Uno de los elementos claves para alcanzar la estabilización de la tasa de inflación ha sido la elección de un adecuado marco de conducción de la política monetaria. Este marco ha ido evolucionando en concordancia con condiciones de mayor estabilidad y con la adopción de las mejores prácticas a nivel internacional. Asimismo, la institución ha sido capaz de formar cuadros técnicos cada vez más preparados y generar una acumulación de experiencia que permite un tránsito eficiente de las decisiones de política monetaria a las operaciones de mercado necesarias para materializarlas.

Para entender las implicaciones de estos cambios, es necesario destacar que la conducción de la política monetaria opera en un régimen en el cual se establece el ancla nominal para la formación de precios y una estrategia de instrumentación de la política monetaria. En el régimen monetario previo a la autonomía, los bancos centrales, tanto en México como en muchos otros países, habían utilizado un esquema donde el tipo de cambio era el ancla nominal. Esto, como se detallará más adelante, era el resultado de que la mejor práctica al respecto era el régimen de tipo de cambio fijo. Sin embargo, con este enfoque los bancos centrales no tenían un pleno control sobre su política monetaria, la cual estaba supeditada a mitigar choques cambiarios o corregir desbalances externos para mantener el tipo de cambio al nivel que se había fijado.

A finales de la década de 1990 diversos países migraron hacia esquemas de libre flotación cambiaria, lo cual llevó a las autoridades monetarias a buscar alguna otra variable que funcionara como ancla nominal. Para este efecto, diversos bancos centrales introdujeron esquemas de objetivos de inflación, en los cuales existe un compromiso por parte de la autoridad monetaria de conducir su política monetaria hacia un objetivo de inflación de largo plazo.

Los primeros bancos centrales en introducir esquemas de objetivos de inflación pertenecen a economías avanzadas como Nueva Zelanda (1990), Canadá (1991) y el Reino Unido (1992).7] Durante estos años, pese al interés institucional del Banco de México para introducir este esquema, era necesario primero alcanzar un comportamiento convergente de la inflación hacia un nivel estable en el largo plazo. Esto no era viable en la segunda mitad de la década de 1990 debido a que la inflación aún se encontraba en niveles elevados. Asimismo, la economía todavía pasaba por un periodo de incertidumbre que dificultaba determinar cuál sería el nivel objetivo de inflación consistente con la tendencia de largo plazo.

Pese a ello, el esquema de objetivos de inflación se presentaba como una alternativa que facilitaba el manejo de las expectativas de inflación, además de ser compatible con el régimen de libre flotación cambiaria. De esta manera, era importante iniciar un proceso de convergencia hacia niveles de inflación bajos y estables para poder implementar este esquema. El esfuerzo en esa dirección implicaba un fuerte compromiso de la autoridad monetaria, la sociedad y el Estado mexicano. Por ello, se realizaron acuerdos amplios para la estabilización de los precios y la obligación de la autoridad fiscal de mantener un equilibrio razonable en las cuentas públicas. Dentro de este esfuerzo, es destacable el compromiso que se ha mantenido hasta hoy en día, de mantener finanzas públicas sanas desde 1994.

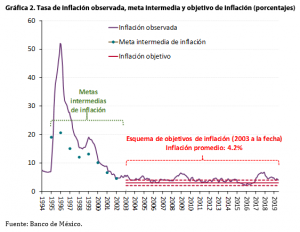

De manera paralela, el Banco de México transitó por varias etapas que culminaron con la adopción plena y operativa del esquema. En un inicio, se estableció un periodo de transición en donde se fijaron metas anuales intermedias de inflación, las cuales se iban reduciendo a fin de señalizar una convergencia a una inflación baja y estable. De igual forma, el hecho de que la inflación observada se acercaba a la meta propuesta generaba una señal de credibilidad y de compromiso sobre las acciones de la autoridad monetaria para controlar la inflación. Por ejemplo, mientras que en 1996 la meta de inflación fue de 20.5% y la inflación observada al final de ese año fue de 27.7%, entre 1999 y 2002 la inflación observada se situó siempre por debajo de la meta (véase la gráfica 2).

Un logro significativo durante esta etapa es que la inflación consolidó una tendencia descendente. A partir de abril del 2000, la inflación anual ya ha sido de un solo dígito, lo cual no se había observado en los veintisiete años anteriores, excepto por un breve periodo.[8] Desde el inicio de ese año, el Banco de México anunció una nueva etapa en donde se planteaba que se adoptaría de manera formal el régimen de objetivos de inflación a partir de 2003. Para ello, se plantearon dos objetivos temporales de inflación: 6.5% para 2001 y 4.5% para 2002, los cuales se cumplieron y con ello se consolidaron las expectativas de inflación como el ancla nominal de la economía.

[7] Véase Hammond (2011) para un mayor detalle sobre la implementación de este esquema a nivel global.

[8] En efecto, de mayo de 1993 a fines de 1994.

La adopción del régimen de objetivos de inflación en 2003 fue el resultado de un proceso de preparación gradual para poder satisfacer las características esenciales del mismo. En principio, este esquema contempla que la autoridad monetaria sea autónoma y establezca la estabilidad de precios como objetivo fundamental de la política monetaria.[1] Ambos requisitos ya se habían estipulado tanto en la reforma constitucional de 1993 como en la Ley del Banco de México. Otro de los requisitos es el establecimiento de una meta permanente de inflación, la cual se estableció en 2003 en 3.0%, con un rango entre 4.0 y 2.0 por ciento (+/– 1.0%) para permitir cierta variabilidad alrededor de la meta.[2]

Otro de los elementos del esquema de objetivos de inflación es el uso de mediciones alternativas de la inflación para identificar adecuadamente la naturaleza de los choques, temporales o permanentes, que afectan la dinámica de los precios. Con este fin, el Banco de México comenzó con la publicación de la inflación subyacente en el 2000, concepto de inflación que elimina los efectos transitorios sobre la misma y permite mostrar la tendencia de mediano plazo.[3] Asimismo, el Banco de México proporciona pronósticos puntuales de la inflación en el mediano plazo desde 2018, contribuyendo con ello a la formación de expectativas de inflación.[4]

De igual forma, este esquema requiere una estrategia de comunicación que proporcione un análisis detallado de las presiones inflacionarias y de la trayectoria esperada de los precios que permita forjar expectativas sobre la evolución futura de la inflación. Esto debe, además, hacer posible la aplicación de la política monetaria en un marco de transparencia sustentado en una estrategia de comunicación de los planes y decisiones de la autoridad monetaria. Para tales efectos, y como se mencionará más adelante, el Banco de México ha ido modificando de manera gradual su estrategia de comunicación para cumplir con estos fines.

Es de destacar que, desde su implementación en 2003, el esquema de objetivos de inflación ha sido bastante exitoso ya que la inflación ha promediado 4.2% desde entonces. También es de subrayar que en la mayoría del tiempo en que este esquema ha estado vigente, la inflación se ha situado dentro del rango de variabilidad de +/– 1% alrededor del objetivo puntual de 3.0% (véase la gráfica 2). En aquellos casos en que la inflación se ha situado fuera del rango de variabilidad, esto se ha debido a factores exógenos tales como: el impacto en la inflación de los precios de las materias primas a nivel internacional en 2009 y el impacto inflacionario del incremento considerable del precio de la gasolina en 2017.

La adopción del esquema de objetivos de inflación también ha conllevado a que no sólo el régimen monetario se haya modificado, sino que la estrategia de instrumentación de la política monetaria haya evolucionado. En efecto, tras la autonomía, uno de los objetivos que se establecieron como objetivo operacional, por un corto tiempo, fue la variación de los agregados monetarios (específicamente, la base monetaria). De esta manera, el Banco publicaba los niveles diarios de la base monetaria para el mes siguiente que establecía como objetivo. Sin embargo, este enfoque es viable si el comportamiento de la base es estable y si el banco central tiene un control razonable sobre el mismo. No obstante, en el caso de México, la inestabilidad de esta variable hizo inoperable este enfoque, por lo que se abandonó a menos de un año de su instrumentación.

El Banco de México se avocó entonces a una estrategia nueva de instrumentación de su política monetaria, tomando en cuenta que la oferta de la base monetaria fuera determinada por la demanda del monto de los billetes en circulación en poder del público. Esto implicaba que la otra fuente de la base monetaria, el dinero que las instituciones bancarias mantuvieran en sus cuentas corrientes en el Banco de México, se constituyeran en un objetivo operacional.

En un principio se estableció un régimen donde el objetivo operacional eran los saldos acumulados de las cuentas corrientes de las instituciones financieras en el propio Banco de México. Este régimen consistía en que los bancos mantuvieran durante 28 días un saldo promedio objetivo en la cuenta corriente de sus cuentas en el banco central igual a cero.[5] En este esquema, los retiros de dinero de estas cuentas tenían que ser compensados por depósitos durante el periodo de cálculo.[6]

Una vez alcanzada la estabilización de las condiciones financieras, el Banco de México inició una etapa de transición en 2003. Un primer paso fue establecer que la instrumentación de la política monetaria estuviera basada en un régimen cuyo objetivo fuera que los saldos promedio diarios de las cuentas corrientes fueran igual a cero, dejando atrás el criterio del promedio de 28 días.[7] Es de destacarse que, en cualquiera de los dos regímenes anteriormente mencionados, la instrumentación de la política monetaria se hacía a través de las modificaciones del saldo objetivo, ya fuera el saldo acumulado o el saldo diario. Si el Banco de México deseaba mandar una señal de postura monetaria neutral, o sea, un saldo objetivo neutro, el banco otorgaba la liquidez necesaria para que el promedio de las cuentas corrientes de los bancos en el Banco de México estuviera balanceado y, de esta manera, los sobrantes de algunos bancos se igualarían a los faltantes de otros.

Para una señal restrictiva, donde se buscaba un saldo objetivo negativo, el Banco proporcionaba un poco menos de la liquidez que los bancos necesitaban, dejando “corto” al mercado interbancario. Los bancos que se quedaran cortos, tenían que acudir a la ventanilla del banco central para obtener su faltante pagando una tasa de interés con una penalidad (dos veces la tasa de fondeo interbancario a un día). Finalmente, una señal laxa implicaba un saldo objetivo positivo (“largo”), por lo que se proveía una mayor liquidez que la demandada o bien una reducción en el monto del corto del momento. Cabe aclarar que el monto del corto nunca fue significativo en un momento dado. Entre noviembre de 1995 y fines de 2006, el corto fluctuó entre 0.07 y 0.09 por ciento de la base monetaria, es decir, menos de una décima parte de un punto porcentual de la cantidad de billetes y monedas en poder del público.[8] Por lo mismo, los cambios en los cortos se utilizaban como señal para marcar la dirección en que el Banco quería que se movieran las tasas.

La ventaja más importante del uso de este objetivo operacional fue que le permitió al Banco de México mandar señales sobre su postura monetaria a los participantes de los mercados financieros, sin que con ello hubiera una determinación de las tasas de interés en el corto plazo. De esta manera, se evitó determinar las tasas cuando la única referencia en el mercado de dinero eran las tasas de corto plazo y éstas aún estaban en niveles elevados y mostraban una alta volatilidad imperante. Además, este régimen operativo es el que le permitió al Banco mejorar sus políticas para controlar la liquidez en el sistema bancario. La desventaja es que era una política algo confusa para los participantes en el mercado interbancario y para el público en general.

Al igual que con la tasa de inflación, durante la implementación del régimen de saldos acumulados y diarios se logró un proceso de convergencia de las tasas de interés hacia niveles más bajos y estables. De igual forma, una vez que los mercados financieros en México habían alcanzado una mayor estabilidad existía la necesidad por parte de los participantes del mercado de que el banco central trasmitiera de manera más clara y específica el nivel deseado de las tasas de interés. Por tal motivo, además del establecimiento del régimen de saldos diarios, a partir de 2003 el Banco de México decidió anunciar su postura de política monetaria en fechas determinadas, en lugar de hacerlo en cualquier momento, mediante un calendario preestablecido[9]. De manera complementaria, en abril de 2004, el Banco complementó el anunció del nivel del “corto” con precisiones directas sobre el nivel deseado de las “condiciones monetarias”, es decir, de las tasas de interés.

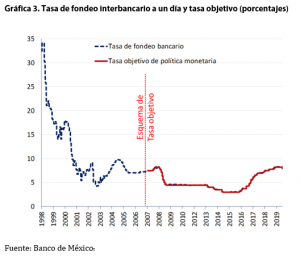

Este proceso de transición culminó el 21 de enero de 2008, cuando el Banco de México comenzó a instrumentar la política monetaria a través de un objetivo operacional para la tasa de fondeo interbancario a un día.[10] En este esquema, el Banco equilibra los excesos o faltantes de liquidez del mercado interbancario a través de sus operaciones de mercado abierto. Las condiciones bajo las cuales se realizan estas operaciones, ya sean operaciones de crédito, cuando hay un faltante de liquidez, o de depósito, cuando hay un exceso de esta última, aseguran que se cumpla el objetivo establecido para la tasa de fondeo interbancario a un día.[11]

Tras la implementación de este esquema operativo se ha logrado una estabilización de las tasas de interés (véase la gráfica 3), lo cual se traduce en una reducción de costos para la actividad económica. En los últimos años, el Banco ha ido afinando la efectividad de la instrumentación de este esquema, de tal forma que las tasas efectivas ponderadas en el mercado interbancario de fondeo a plazo de un día se han ubicado en niveles muy cercanos a la tasa objetivo de política monetaria establecida por la Junta de Gobierno en sus decisiones de política monetaria. De hecho, la Dirección de Operaciones Nacionales del Banco de México, que se encarga de la operatividad de la política monetaria día a día, ha fijado un rango de tolerancia de +/– 10 puntos base alrededor del objetivo, lo cual ha cumplido cabalmente. Para la consecución de tal fin, el Banco implementa la política monetaria diaria mediante los siguientes instrumentos: depósitos de regulación monetaria (obligatorios y voluntarios); operaciones de mercado abierto mediante la colocación de valores a cargo del gobierno federal; permutas de regulación monetaria y subastas de liquidez, y depósito y facilidades de liquidez.

En términos generales, la evolución del marco conceptual de la política monetaria, en lo referente al régimen monetario y a la instrumentación de la política monetaria, ha sido un factor esencial para alcanzar la estabilidad del nivel de precios. Esta evolución ha sido posible por la consolidación de una conducción independiente de la política monetaria, la cual es uno de los pilares de la estabilidad macroeconómica que actualmente beneficia al país.

[9] Para mayor detalle sobre la implementación de este esquema, así como la experiencia de su adopción a nivel global, véase Mishkin (2000).

[10] Es importante subrayar que el rango es de “variabilidad” alrededor del objetivo puntual de 3.0% y no de “tolerancia”.

[11] La inflación subyacente es una clasificación en donde los bienes y servicios que integran la canasta con la que se mide esa inflación no están sujetos a decisiones de carácter administrativo, marcada estacionalidad o alta volatilidad. Este índice busca capturar la tendencia del movimiento en los precios. Debido a ello se excluyen de ésta los genéricos que presentan alta volatilidad en sus precios: productos agropecuarios, energéticos y tarifas autorizadas por el gobierno.

[12] Para una exposición más detallada del funcionamiento del régimen de objetivos de inflación consúltese Banco de México (2001).

[13] Conocido como “encaje promedio cero”.

[14] Este mecanismo operó del 13 septiembre de 1995 al 9 de abril de 2003. Para más información consúltese Banco de México (2003a).

[15] Este régimen, operó del 10 de abril de 2003 al 20 de enero de 2008. Para más información consúltese Banco de México (2003b).

[16] Para una explicación más detallada de cómo funcionaba la política del corto véase Heath (2006, capítulo 4).

[17] Al inicio, el calendario incluía doce anuncios preestablecidos para el año; en la actualidad son ocho.

[18] Para más información consúltese Banco de México (2007, anexo 3).

[19] Las tasas a las que se remuneran excedentes en las cuentas corrientes o se cobran los sobregiros son de cero y de dos veces la tasa de fondeo bancario a plazo de un día respectivamente. Es importante mencionar que en todo momento el Banco de México proporciona la liquidez que el sistema financiero necesita de tal manera que el saldo agregado de las cuentas corrientes que los bancos tienen en la banca central finalice diariamente en cero.

Asimismo, ha habido también factores exógenos o ajenos al Banco de México que han contribuido a este resultado. El primero de ellos, y como ya se mencionó anteriormente, ha sido la política fiscal responsable que se ha instrumentado a lo largo del tiempo, la cual ha hecho posible que el financiamiento al Gobierno Federal haya sido nulo desde 1994. De igual forma, durante estos años se ha fortalecido el marco regulatorio del sector financiero, así como la adopción de un régimen cambiario de libre flotación, del cual se hablará más adelante.

Esta estabilidad se ha traducido en beneficios tales como la reducción significativa de las tasas de interés reales y nominales, el sano desarrollo del sistema financiero y la reducción de la volatilidad en los ciclos de consumo, producción e inversión. Una mejora en las perspectivas de crédito de largo plazo en la economía, lo cual provee a la ciudadanía un mejor horizonte de planeación y certidumbre. Esto se ha materializado en una mayor disponibilidad de crédito a los hogares para el consumo y compra de vivienda, así como de mayores recursos y alternativas de financiamiento para la inversión de largo plazo.

- EL RÉGIMEN CAMBIARIO DE LIBRE FLOTACIÓN

Al otorgarse la autonomía al Banco de México y adoptarse un régimen cambiario de libre flotación, el tipo de cambio dejó de ser el ancla nominal de la economía y, por tanto, el factor dominante en la estabilidad de precios. Por tal motivo, era imperativo el establecimiento de un régimen cambiario consistente con los objetivos de política monetaria y que al mismo tiempo preservara la credibilidad de la institución que estuviera a cargo la política cambiaria. En este sentido, hubo un debate al respecto sobre la eficacia de que esa política estuviera a cargo del gobierno central o de la autoridad monetaria. Por una parte, existía la necesidad de una mayor separación entre la política monetaria y la política cambiaria, pero, por otra parte, se consideraba conveniente que ambas políticas fueran manejadas por la misma institución.

En el caso de México, se eligió una solución mixta que consiste en una Comisión de Cambios, donde la política cambiaria se determina de manera conjunta entre la Secretaría de Hacienda y Crédito Público y el Banco de México.[20] El funcionamiento de la Comisión está diseñado para que exista un equilibrio entre ambas entidades. Por ejemplo, las sesiones de la Comisión deberán celebrarse con la asistencia de por lo menos tres de sus miembros, siempre que las dos instituciones que la forman se encuentren representadas. De igual forma, las resoluciones de la Comisión se tomarán por mayoría de votos, siendo necesario en todo caso el voto favorable de por lo menos uno de los representantes de la citada Secretaría. Con este equilibrio se garantiza que la política cambiaria no esté subordinada a la política monetaria, pero que tampoco esté bajo el control total del gobierno central. Asimismo, con base en este equilibrio, la Comisión es un órgano vigilante de la evolución del tipo de cambio.

La idea rectora de la Comisión fue que el libre mercado fuera el encargado de la determinación del tipo de cambio. Por tal motivo, el desarrollo del mercado cambiario fue crucial. En este sentido, el Banco ha sido exitoso al generar las condiciones para que ello sucediera. En las primeras etapas, las autoridades promovieron políticas que fomentaran el desarrollo del mercado cambiario al eliminar requerimientos regulatorios que restringían la libre movilidad del peso mexicano o que limitaban su convertibilidad. De igual forma, el Banco de México fomentó, junto con otras instituciones, el desarrollo del mercado de derivados, de tal manera que los participantes del mercado tuvieran la posibilidad de cubrirse ante riesgos cambiarios. [21]

Como resultado de estas acciones, el mercado cambiario mexicano se ha convertido en uno de los más líquidos y profundos en el mundo. De hecho, el peso es en la actualidad la quinceava moneda más negociada a nivel internacional y es la segunda divisa emergente más operada, después del renminbi chino, de acuerdo con las últimas publicaciones del Banco de Pagos Internacionales (bis, Bank for International Settlements).[22]

En este contexto, la Comisión de Cambios ha realizado intervenciones cambiarias en situaciones muy específicas y sólo cuando ha sido estrictamente necesario para proveer liquidez y establecer orden, pero no dirección, en el mercado cambiario en episodios de estrés y volatilidad, o cuando la administración del acervo de reservas internacionales lo ha requerido. Es necesario enfatizar que en ningún momento las intervenciones cambiarias han tenido como objetivo un nivel particular del tipo de cambio. Además, es de destacarse que las intervenciones cambiarias se han realizado de manera transparente mediante comunicados de prensa en los que se detallan los motivos y objetivos de cada intervención.[23] De igual forma, se ha privilegiado en la mayoría de los casos el uso de reglas predeterminadas y preanunciadas, dejando el uso de mecanismos discrecionales como algo excepcional.[24]

Este manejo de la política cambiaria ha sido compatible, en especial, con el régimen monetario de objetivos de inflación. Se destaca que las intervenciones cambiarias han sido independientes del manejo de expectativas inflacionarias. Particularmente, hay que señalar que en caso de que las variaciones cambiarias impacten el nivel de precios, el Banco de México tiene a su disposición los instrumentos de política monetaria para evitar que la inflación se desvíe del objetivo, por lo que se ha logrado una separación efectiva entre la política monetaria y la política cambiaria. Finalmente, se destaca que a pesar de la fuerte depreciación cambiaria observada en 2015 y 2016, el traspaso al nivel de precios fue limitado.

- EL MANEJO DE LAS RESERVAS INTERNACIONALES

Otro de los avances que se han tenido durante estos años de autonomía ha sido el manejo de la reserva internacional, la cual es elemento vital de la política monetaria para nuestra economía. El Banco de México, como cualquier banco central, al emitir billetes y monedas crea su pasivo principal. De igual forma, al intercambiar divisas por pesos, el banco central obtiene un activo vital: las reservas internacionales.[25] Por tal motivo, estos recursos internacionales son el respaldo principal para emitir dinero en el país.

Esto explica por qué las reservas internacionales no forman parte de la riqueza de la nación y tampoco se les puede considerar recursos propios del Gobierno Federal. Son recursos financieros que no son de libre disposición. Obrar de otra forma sería dejar sin respaldo los billetes y moneda en circulación, lo cual provocaría su depreciación. El uso indebido de las reservas internacionales podría generar inflación y desestabilizar el sistema de pagos del país. Esto explica la razón de que no se utilicen las reservas internacionales para algún otro propósito; por ejemplo, para pagar directamente la deuda externa.

Las reservas internacionales no sólo constituyen el activo principal del Banco, sino que también componen la vinculación contable que tiene con todas las transacciones que hacemos con el exterior. En efecto, en la balanza de pagos, donde se muestran las transacciones externas, la diferencia entre la cuenta corriente, la cuenta de capital y la cuenta financiera es el flujo de reservas internacionales. Si el déficit de la cuenta corriente no es cubierto por el superávit financiero, las reservas disminuyen. Si el déficit es menor al superávit, las reservas aumentan. Por lo tanto, este saldo de las reservas internacionales juega un papel primordial en la contabilidad del país, al representar el vínculo principal entre las cuentas monetarias y las cuentas con el exterior, y al ser un acervo que permite acomodar el estrés de cualquier desequilibrio en las cuentas externas.

Más aún, las reservas internacionales también pueden funcionar como un ahorro precautorio o un fondo contingente de divisas extranjeras para el pago del servicio de deuda y obligaciones en moneda extranjera, en el caso de que haya una reducción considerable de ingresos en esa moneda. Por ejemplo, en caso de contingencia en donde el gobierno u otro agente de la economía, pese a contar con los recursos en moneda local, no pueda hacerse de divisas extranjeras, puede comprar las divisas necesarias de la reserva internacional para hacer frente a sus obligaciones.

Dada la importancia de las reservas internacionales, la Ley del Banco de México establece que el Banco de México “contará con una reserva de activos internacionales, que tendrá por objeto coadyuvar a la estabilidad del poder adquisitivo de la moneda nacional mediante la compensación de desequilibrios entre los ingresos y egresos de divisas del país”.[26] Mientras que la Comisión de Cambios es la responsable de “señalar las directrices respecto del manejo y la valuación de la reserva.”[27]

[20] Los integrantes hacendarios son el secretario y subsecretario del ramo, así como otro subsecretario que el secretario designe. Los integrantes del banco central son el Gobernador y dos miembros de la Junta de Gobierno designados por el Gobernador. Cabe señalar que los integrantes de la Comisión no tienen suplentes. La Comisión es presidida por el Secretario de Hacienda y en su ausencia por el Gobernador del Banco de México. Quien preside la Comisión tiene voto de calidad en caso de empate. La Comisión podrá reunirse en todo tiempo a solicitud del Secretario de Hacienda y Crédito Público o del Gobernador del Banco de México.

[21] Por ejemplo, se permitió a la banca local la operación en el mercado de derivados y se expidieron reglas para facilitar la operación de los futuros del peso en el Chicago Mercantile Exchange y el desarrollo del mercado de forwards. Además de la incorporación del peso mexicano en el Continuous Linked Settlement en 2008, lo cual permitió que nuestra divisa opere las 24 horas del día.

[22] Véase la encuesta trianual del bis de 2019, disponible en: <https://www.bis.org/statistics/derstats3y.htm>.

[23] Los anuncios de la Comisión de Cambios se encuentran disponibles en: <https://www.banxico.org.mx/publicaciones-y-prensa/anuncios-de-la-comision-de-cambios/comunicados-comision-cambios-.html>.

[24] Para mayor información sobre estas intervenciones véase Werner et al. (2018, capítulo 11).

[25] Por ejemplo, si Petróleos Mexicanos (Pemex) recibe 100 dólares por exportación de petróleo, los deposita en su cuenta en el Banco de México y la empresa dispone del equivalente en pesos para gastar. Con ello, se pone en circulación esa cantidad en pesos, los cuales están respaldados por los dólares que Banco de México tiene en sus reservas. Si en un momento dado, Pemex, o el Gobierno Federal, necesitan dólares, acuden al Banco de México con pesos para adquirir los dólares, lo que disminuye la cantidad de pesos en la economía, pero también el monto equivalente en dólares.

[26] Ley del Banco de México, artículo 18.

[27] Ley del Banco de México, artículo 22.

Siguiendo estas directrices, el Banco de México es el responsable de la administración de las reservas internacionales mediante mandatos muy específicos en cuanto a su composición, los cuales son revisados de manera constante por la Junta de Gobierno. La administración de las reservas internacionales se rige por una política de acumulación conservadora en los últimos años por medio de tres directrices fundamentales: una composición mínima de liquidez, inversiones en activos altamente seguros y, sujeto a las primeras dos, la maximización de los rendimientos de la misma reserva. Esta política se explica en gran medida debido a que, al inicio de la vida autónoma del Banco de México, las reservas habían disminuido a sólo 3 mil millones de dólares en enero de 1995, por lo que no había suficientes recursos para respaldar los pesos en circulación, lo cual se reflejó en una fuerte depreciación cambiaria. Sin embargo, en todos estos años el Banco de México ha llevado una política de acumulación exitosa al incrementar de manera considerable el acervo de reserva internacional (véase la gráfica 4).

Esta administración se ha hecho con una política transparente en donde la Comisión de Cambios ha modificado el nivel de reservas internacionales mediante operaciones preanunciadas y basadas en mecanismos de mercados, principalmente subastas. De igual forma, el Banco de México informa de manera semanal el nivel de reservas internacionales a través de un comunicado de prensa sobre su balance o estado de cuenta.[28] Todas estas prácticas se han traducido en un manejo exitoso de las reservas internacionales con un nivel de acumulación consistente con las necesidades monetarias y económicas del país.

[28] El cual está disponible en: <https://www.banxico.org.mx/publicaciones-y-prensa/estado-de-cuenta-semanal/estado-cuenta-semanal-reserva.html>.

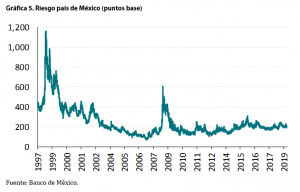

En este sentido, el contar con reservas internacionales que respalden la capacidad crediticia ha mandado una señal de confianza a la comunidad financiera, lo cual en el largo plazo se ha visto reflejado en mejores condiciones de financiamiento y menores costos para todos los agentes económicos de un país.[29] Muestra de ello es la reducción del riesgo país medida por el Índice de Bonos de Mercados Emergentes (embi, Emerging Markets Bonds Index), el cual, tras una reducción significativa, se ha mantenido en niveles relativamente estables (véase la gráfica 5).

[29] Véase Bird y Mandilaras (2005).

- RENDICIÓN DE CUENTAS Y POLÍTICA DE COMUNICACIÓN

Durante estos años, el Banco de México ha tenido muy presente que la autonomía no exime la rendición de cuentas a la sociedad. La independencia ha conllevado una mayor responsabilidad ante ésta. De hecho, es destacable que dentro de las instituciones autónomas del Estado mexicano, el Banco de México es la única cuyo mandato prioritario es monitoreado de manera constante y de manera explícita. El objetivo prioritario, la estabilidad del poder adquisitivo, es evaluado dos veces al mes con la publicación de las cifras de inflación por otra entidad autónoma e independiente, que es el Instituto Nacional de Estadística y Geografía (inegi). De igual forma, las autoridades del Banco pueden ser llamadas a comparecer ante el Congreso cuando éste lo requiera. En este contexto, el Banco de México mantiene una política de comunicación activa a través de la publicación de reportes periódicos y divulgación de información oportuna a través de su página de Internet, así como con el envío de informes al Congreso, en adición a las comparecencias mencionadas.

En particular, tras la introducción del esquema de objetivos de tasas de interés, el Banco de México se unió a la tendencia global de bancos centrales de mantener una política monetaria transparente mediante una comunicación más abierta, la cual ha ido evolucionando a lo largo del tiempo. Un primer elemento de ésta son las ocho decisiones de política monetaria, cuyas fechas son estipuladas en un calendario. Éste es divulgado desde finales del año anterior de tal manera que los participantes del mercado pueden anticipar cuando la tasa objetivo de política monetaria pudiera ser modificada. Cabe aclarar que la tasa objetivo puede modificarse en cualquier momento, a juicio de la Junta de Gobierno, si las circunstancias económicas así lo demandan. Tras cada una de estas reuniones de decisión de política monetaria, el Banco de México comunica su decisión mediante la publicación de un comunicado de prensa. En esos comunicados, el Banco no sólo anuncia su decisión respecto a las tasas de interés, sino que también proporciona al público en general su visión y las perspectivas sobre la evolución de la inflación y el panorama económico.

En un esfuerzo por abonar a la transparencia, el Banco de México publica dos semanas después del anuncio de política las minutas de las reuniones de la Junta de Gobierno sobre política monetaria. En estas minutas se proporciona un mayor detalle del debate sobre los elementos considerados por los miembros de la Junta de Gobierno para tomar su decisión. En particular, desde mayo de 2018, como un esfuerzo para contribuir a la transparencia, se proporciona la identidad de los votantes, y en caso de que algún o algunos miembros de la Junta tuvieran algún voto disidente sobre la decisión tomada se le permite plasmar mayor detalle a su postura en esas minutas. También es de destacarse que a partir de la reunión de decisión de política monetaria celebrada en mayo de 2018 se comenzarán a publicar las transcripciones completas de dichas reuniones tres años después.

Lo anterior en complemento a la estrategia ya existente de comunicación. Desde el 2000 el Banco de México publica de manera trimestral un informe de inflación en donde se da un mayor detalle sobre la coyuntura económica, además de que en ese informe se provee un análisis de todas las posibles presiones inflacionarias. En particular, el banco central publica la trayectoria futura puntual de los precios en un horizonte de ocho trimestres, a partir del primer trimestre de 2018. Finalmente, el Banco de México publica un programa monetario anual y de manera semestral un reporte sobre la estabilidad financiera en el país.

- REFLEXIONES Y PERSPECTIVAS

El mayor logro de la autonomía ha sido la reducción evidente de la tasa de inflación. Esto se debe, principalmente, a que la autonomía ha representado una garantía de que el poder adquisitivo de la moneda no es objeto de manipulaciones por parte del gobierno central. Este mecanismo resuelve la inconsistencia temporal comentada al evitar que el Gobierno Federal implemente un estímulo a la actividad económica mediante expansiones monetarias de corto plazo, cuyos beneficios se desvanecen en el largo plazo, pero dejan un impacto en el nivel de precios.

De esta manera, la autonomía ha cerrado la posibilidad de financiar déficits fiscales con crédito del banco central. En este esfuerzo, las autoridades gubernamentales han colaborado con la voluntad explícita de mantener un manejo de finanzas públicas con un financiamiento de fuentes no inflacionarias.

El periodo de autonomía se ha caracterizado también por la adopción de un régimen cambiario de libre flotación, que se ha convertido en un estabilizador automático eficiente ante choques del entorno externo y el cual no depende de una intervención activa del Banco de México. Esto último ha sido posible en gran medida por el desarrollo de un mercado cambiario profundo en México y a nivel global, así como por una separación efectiva de la política cambiaria y monetaria mediante la institución de la Comisión de Cambios. De igual forma, se ha contribuido al fortalecimiento del respaldo de la moneda nacional mediante una administración eficiente de las reservas internacionales.

En adición al mandato prioritario, el Banco de México también ha trabajado activamente en su mandato para promover el sano desarrollo del sistema financiero. Para este fin, el Banco ha dado un mayor seguimiento a las condiciones de estabilidad financiera con la creación de la Dirección General de Estabilidad Financiera en 2009. En este sentido, el Banco de México contribuye igualmente al buen funcionamiento de los sistemas de pagos con la reciente creación de la Dirección General de Sistemas de Pagos e Infraestructuras de Mercados y la implementación y mantenimiento de sistemas de pagos como el Sistema de Pagos Electrónicos Interbancario (spei) y el Código Digital (CoDi).

Existen varios retos para el Banco de México como institución autónoma. El primero de ellos es el fortalecimiento de la misma en su gestión y presupuesto, principalmente en lo relativo a preservar la independencia que ha existido entre la gobernanza de la banca central y los cambios en la administración pública federal. El segundo de los retos consiste en no sólo asegurar la convergencia de la inflación hacia su objetivo puntual y permanente de 3.0%, sino lograr que el promedio de la tasa de inflación de mediano y largo plazo se ubique mucho más cerca a su objetivo puntual. Si bien la reducción de la inflación ha sido una labor destacable, la evolución de la inflación en los últimos años presenta ciertas resistencias, en particular a la inflación subyacente, para converger hacia el nivel puntual objetivo de largo plazo. Otro riesgo más es el contexto actual, el cual ha evolucionado hacia una mayor transparencia, donde el flujo de información entre el Banco de México y los agentes económicos se ha vuelto más relevante y debe mantener un proceso de mejora continua en la comunicación.

La comunicación ágil y transparente de las acciones y de las intenciones del Banco es fundamental. Esto implica un esfuerzo continuo de transmitir los anuncios y estudios de política monetaria en un lenguaje más sencillo, con mucho menos palabras y con más información vital. También incluye esfuerzos por incrementar y mejorar la cultura monetaria, financiera y económica, con el fin de aumentar la inclusión financiera, tanto en su ámbito cuantitativo como cualitativo.

El país, al ser una economía cada vez más abierta, hace que el Banco de México esté siempre atento a que sus esquemas operativos sean consistentes con el entorno global. Así se atiende a la interconexión económica y financiera con otras economías avanzadas y emergentes, así como a cambios en las estructuras de la economía internacional.

Es importante enfatizar que el éxito en el abatimiento de la inflación dentro del marco de la autonomía del banco central no sólo ha sido el resultado de los esfuerzos realizados al interior de la institución, sino también de la estructura de la economía en donde éste opera. En particular, ha sido de vital importancia la coherencia con otras políticas, como la fiscal, la salarial o la laboral, para mantener un nivel de precios estable. Trabajando en conjunto, el Banco puede contribuir al desarrollo económico y al abatimiento de la pobreza mediante el aseguramiento de un poder adquisitivo estable e, incluso, creciente.

En efecto, ha sido la suma de todos estos esfuerzos la que ha contribuido a la estabilidad macroeconómica. Dentro de estos esfuerzos, el Banco de México ha sido un jugador clave y debe considerarse como un contribuyente fundamental al desarrollo. Es esencial subrayar, una y otra vez, que el Banco Central coadyuva al crecimiento económico y al empleo mediante la creación de un ambiente de estabilidad macroeconómica al conservar el poder adquisitivo de la población y asegurar que el sistema de pagos funcione adecuadamente. Para este fin, es importante conocer y reconocer los límites y alcances del Banco Central para no pedirle lo que no puede hacer por la falta de instrumentos apropiados. En este punto es importante recalcar que la estabilidad macroeconómica es sólo una condición necesaria, más no una condición suficiente, para el desarrollo económico y social. La estabilidad económica es un medio para alcanzar un mayor nivel de bienestar de la población y no constituye un fin en sí mismo. El objetivo último es el bienestar de la población y debe ser la guía de las políticas públicas, las cuales, en su gran mayoría, están más allá de las competencias del Banco Central y de su política monetaria.

REFERENCIAS

Banco de México (2001). Programa monetario 2001. México: Banco de México.

Banco de México (2003a). La conducción de la política monetaria del Banco de México a través del régimen de saldos diarios. México: Banco de México. [en línea] Disponible en: <https://www.banxico.org.mx/politica-monetaria/d/%7BF1F505B3-53B7-218A-17B9-EB63E543EFA1%7D.pdf>.

Banco de México (2003b). La conducción de la política monetaria del Banco de México a través del régimen de saldos diarios. México: Banco de México. [en línea] Disponible en: <http://www.anterior.banxico.org.mx/politica-monetaria-e-inflacion/material-de-referencia/intermedio/politica-monetaria/documentos-historicos/%7BE81BC812-BE6E-1FBA-08B5-B71F66C3692A%7D.pdf>.

Banco de México (2007). Informe de inflación julio-septiembre de 2007. México: Banco de México.

Bird, G. y Mandilaras, A. (2005). Reserve Accumulation in Asia. World Economics, 6(1), pp. 85-99.

Hammond, G. (2011). State of the Art of Inflation Targeting. Londres: Centre for Central Banking Studies, Bank of England.

Heath, J. (2006). Para entender al Banco de México. México: Nostra Ediciones.

Heath, J., (2012), Lo que indican los indicadores, Instituto Nacional de Estadísticas y Geografía (INEGI), México, D.F:

Heath, J., (2019), “Ensayo para la Comparecencia ante la Tercera Comisión de la Comisión Permanente”, en www.jonathanheath.net.

Jácome L. y Vazquez, F. (2008). Is here any link between Legal Central Bank Independence and Inflation? Evidence from Latin America and the Caribbean, Paolo Baffi Centre Research Paper, Milan Italy No. 2009-07.

Mishkin, F.S. (2000). Inflation targeting in emerging-market countries. American Economic Review, 90(2), pp. 105-109.

Werner, A., Chamón, M., Hofman, D. y Magud, N. (2018). Foreign Exchange Intervention in Inflation Targeters in Latin America. Washington, DC: Fondo Monetario Internacional.